Index

Los mercados

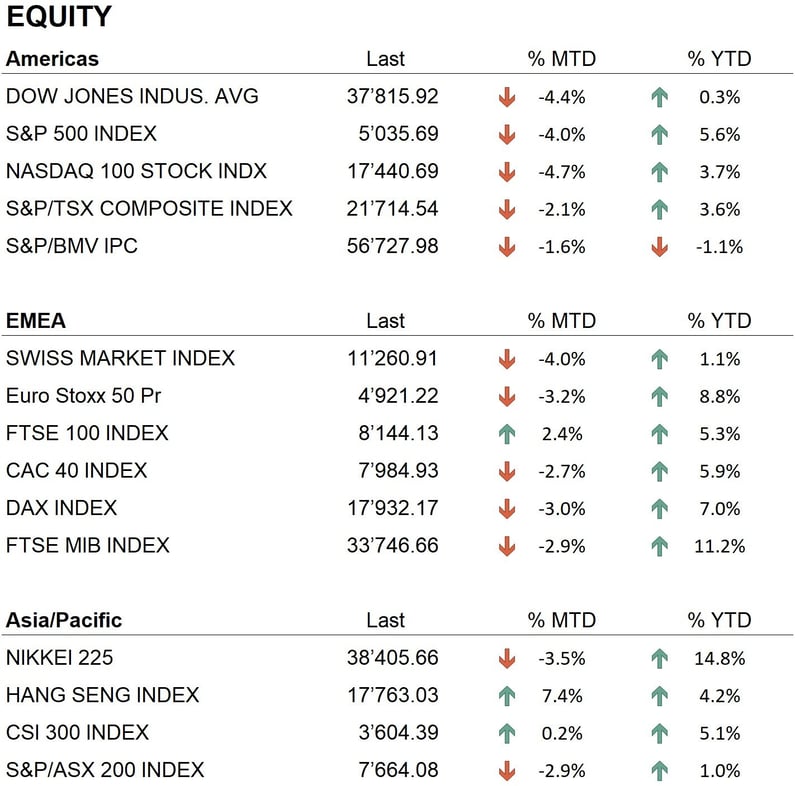

Abril fue testigo de un descenso de los valores de las principales bolsas del mundo, interrumpiendo el rally que había comenzado en octubre de 2023. Durante el mes, los principales índices estadounidenses perdieron alrededor de un 4%, aunque se mantuvieron en terreno positivo desde principios de año: el S&P 500 registró una subida del 5,6%, y el Nasdaq 100, del 3,7%. En Europa, la corrección fue menos acusada, y los índices perdieron una media del 3%. La tendencia anual también sigue siendo positiva, con el Eurostoxx 50 con un +8,8%, el DAX con un +7%, el FTSE MIB con un +11,2% y el SMI con un +1,1%. En Asia, los resultados del mes fueron dispares: el Nikkei bajó cerca de un 3,5%, mientras que la bolsa de Hong Kong avanzó un 7,4%, volviendo a terreno positivo desde principios de año. Este movimiento a la baja representa una corrección dentro de la amplia tendencia alcista iniciada a finales de octubre de 2023, que forma parte de una tendencia aún positiva a medio y largo plazo.

El sector de la renta fija fue testigo de una importante volatilidad durante el mes. La publicación de los últimos datos de inflación en Estados Unidos mostró que la inflación persiste y, en contra de las expectativas del mercado, se han retrasado los recortes de tipos por parte de la Reserva Federal. Inicialmente previstos ya en mayo, ahora se anticipan hacia finales del verano. En Europa, la inflación fue menor, lo que llevó al Banco Central Europeo a preparar una bajada de tipos a partir de junio. En consecuencia, los tipos subieron, especialmente en Estados Unidos, lo que provocó un nuevo descenso de las valoraciones de los bonos y mantuvo los principales índices mundiales de renta fija en terreno negativo.

En cuanto a las divisas, el dólar se apreció ligeramente frente a las principales monedas, tras las subidas de tipos en Estados Unidos mencionadas anteriormente. En particular, el dólar se fortaleció frente al yen, que alcanzó mínimos de 30 años. En cuanto a las criptomonedas, el Bitcoin mostró un movimiento mayoritariamente lateral tras alcanzar nuevos máximos históricos por encima de los 70.000 dólares a principios de mes. El oro también registró nuevos máximos históricos durante el mes, superando en dos ocasiones la barrera de los 2.400 dólares por onza, impulsado por los informes de frecuentes compras de oro físico por parte de los bancos centrales asiáticos.

La economía

Durante el mes, la publicación de los últimos datos de inflación en Estados Unidos decepcionó a los mercados, superando las expectativas tanto mensuales como anuales. Otro resultado decepcionante para la economía estadounidense fue el crecimiento económico para el primer trimestre de 2024, que fue sólo del 1.6%, por debajo del 2.5% esperado. En Europa, los datos de inflación fueron recibidos positivamente, ya que estuvieron por debajo de las predicciones de los analistas y confirmaron la tendencia descendente de la inflación. Sin embargo, los indicadores económicos generales mostraron signos de desaceleración. En Asia, el dato de crecimiento económico de China fue positivamente sorprendente, con un aumento anual del 5.3%, superior al 4.8% esperado. Esto sugiere que las medidas de estímulo económico del gobierno chino están teniendo efecto, a pesar de la persistente crisis en el sector inmobiliario.

Geopolítica

El panorama geopolítico internacional no mostró signos de mejora en abril. El conflicto entre Rusia y Ucrania sigue siendo intenso, con las fuerzas rusas ganando y consolidando territorio. Del lado ucraniano, ha habido una significativa demanda de apoyo militar y económico adicional de los países de la OTAN. Destaca el reciente paquete de ayuda autorizado por el Congreso de Estados Unidos por un valor de 61 mil millones de dólares. En el Medio Oriente, la continua ocupación israelí de la Franja de Gaza ha empeorado la situación humanitaria. Los aliados de Israel están ejerciendo una fuerte presión sobre Netanyahu para que acceda a una tregua que permita que la ayuda humanitaria llegue a las personas necesitadas.

Conclusiones

A pesar de la corrección en abril, la situación en los mercados financieros sigue siendo positiva en el sector de la renta variable, con la tendencia a medio y largo plazo aún intacta. Sin embargo, el mercado de renta fija enfrenta una situación más compleja, exacerbada por los recientes cambios significativos en las políticas monetarias anticipadas de los bancos centrales. Se espera una alta volatilidad en este sector en los próximos meses, influenciada fuertemente por los futuros datos de inflación. En este contexto, se prevé que el dólar mantenga su fortaleza relativa frente a las principales divisas, y que el oro continúe beneficiándose de la fuerte demanda de los bancos centrales y los inversores minoristas.

Allocation

Liquidity

Bonds

Equity

Precious metals & Commodities

Geo-tactical allocation

Switzerland

Western Europe ex Switzerland

North America

Latin America

Asia Pacific

Top sectors

- Industrials

- Information Technology

- Communication services

Market data (datos al 30.04.2024)

Event calendar

Legend

|

CPI: Consumer Price Index GDP: Gross Domestic Product FOMC: Federal Open Market Commitee BOJ: Bank of Japan |

FED: Federal Reserve System EIB: European Investment Bank BOE: Bank of England SNB: Swiss National Bank |

ZEW: Zentrum für Europeische Wirtschaftsforschung (Center for European Economic Research) YoY: Year on Year MoM: Month on Month |

Disclaimer: El contenido de este documento es proporcionado por i Partners SA (en adelante iP) sólo con fines informativos y está destinado a uso interno. No constituye en modo alguno una oferta o recomendación para comprar o vender un valor o para realizar cualquier tipo de transacción. Tampoco constituye ningún otro tipo de asesoramiento, en particular para cualquier destinatario que no sea un inversor cualificado, acreditado, apto y/o profesional. Debe ser utilizado únicamente por su destinatario y no debe ser reenviado, impreso, cargado, utilizado o reproducido por ningún otro motivo. iP, no puede garantizar que la información contenida sea relevante, precisa o completa. Por lo tanto, iP y sus directores, funcionarios, empleados, agentes y accionistas no aceptan ninguna responsabilidad por cualquier pérdida o daño que pueda resultar del uso de la información aquí contenida. El contenido se dirige exclusivamente a los destinatarios que comprenden y asumen todos los riesgos implícitos y explícitos que conlleva. iP no asume ninguna responsabilidad por la idoneidad o inadecuación de la información, las opiniones, los valores o los productos aquí mencionados. Los resultados pasados no garantizan los resultados futuros.